来源:慧保天下

2024年,保险业依然面临资本短缺的困境,持续的低利率成主因,虽然9月底以来的股市暴涨,缓解了部分险企的燃眉之急,但想办法补充资本,提升偿付能力依然是很多险企最紧急的任务。截至三季度末,仍有16家险企未公布偿付能力报告,此外,还有7家险企风险综合评级结果为C。

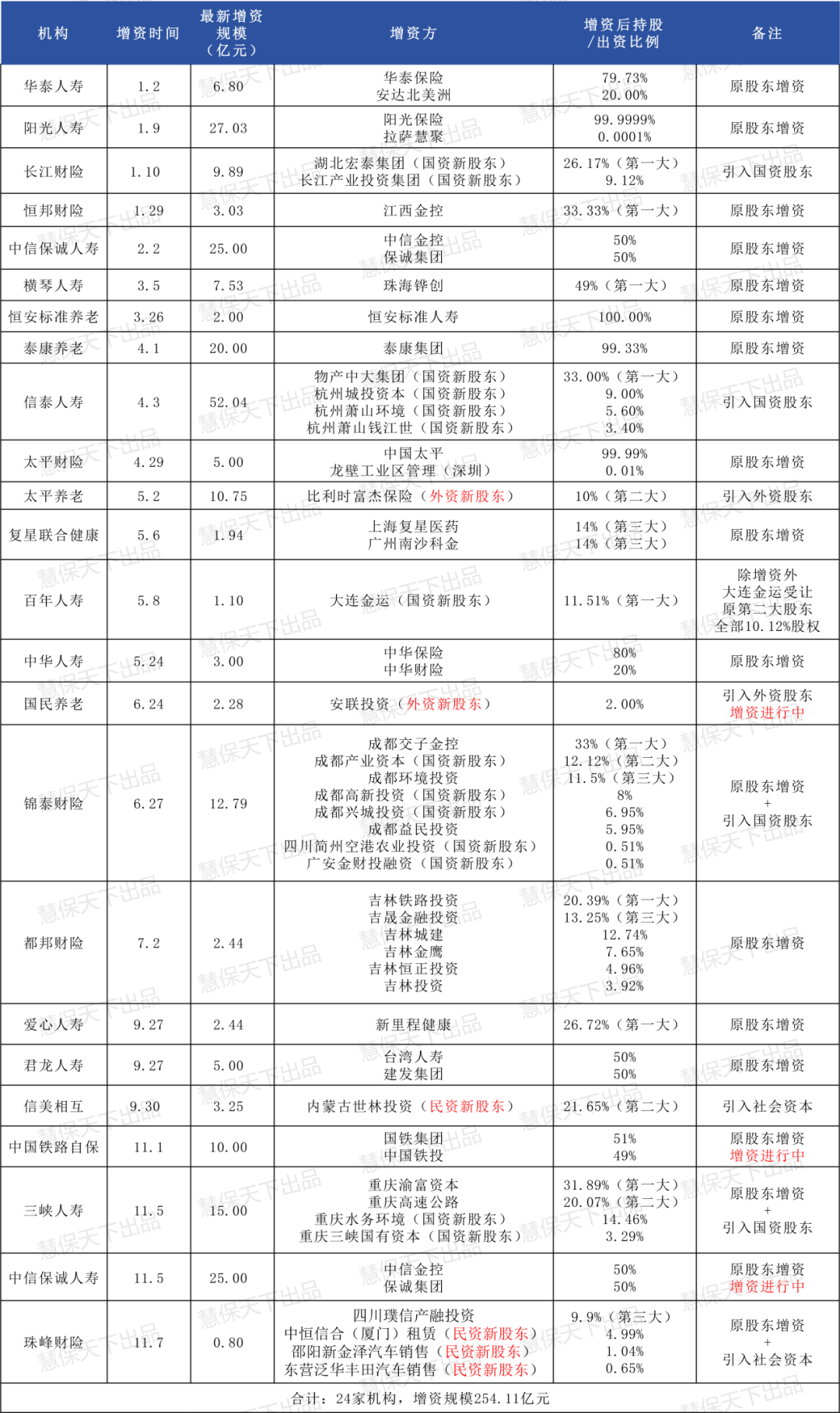

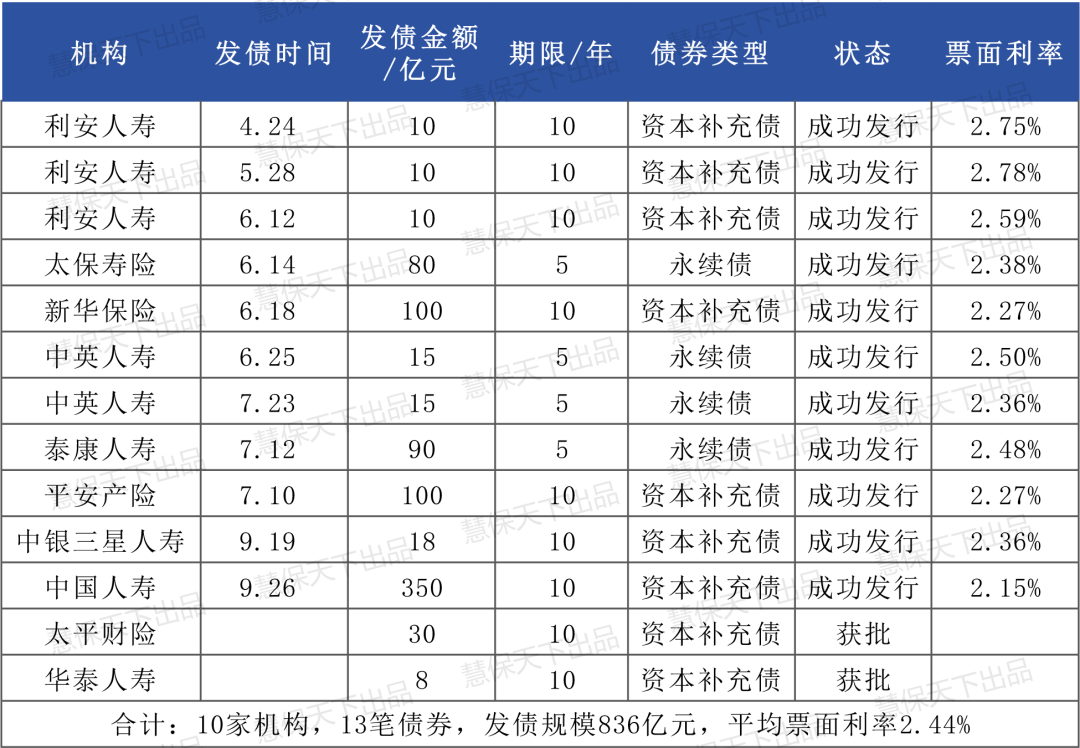

“慧保天下”根据公开数据不完全统计,2024年截至11月12日,24家险企合计增资254.11亿元,其中地方国资出资约107亿元,占比高达42%;10家险企共发债13笔,累计发债规模836亿元。

不足一年时间,行业增资发债规模已接近1100亿元,不过对比2023年全年险企高达2000亿元的增资发债规模,已经出现明显回落。

01

中小险企增资“补血”,股东、地方国资仍为主力军

作为险企两大融资方式之一,增资一直是许多中小险企所采取的“补血”方式,相比于发债,增资成本低、周期短、操作难度小,更适合中小险企。

据“慧保天下”不完全统计,截至今年11月12日,共有24家险企宣布了增资计划,增资总额为254.11亿元。对比去年全年32家险企合计534亿元规模的增资计划,2024年,险企增资规模明显有所回落。

从出资方来看,今年险企增资的主力军仍然为原股东和地方国资,社会资本和外资占比相对较少。

共有15家险企由母公司或原国资股东进行增资,如泰康养老在4月获泰康保险集团增资20亿元,公司注册资本金由70亿元增至90亿元,泰康集团持股比例由99.14%变更为99.33%。

3月,横琴人寿获国资股东珠海铧创增资7.53亿元,珠海铧创所持横琴人寿股份也从32.9%增至49%。横琴人寿其他四大股东亨通集团、深圳市珍珠红商贸、环亚实业、中植集团的持股比例全部从16.78%降至12.75%,横琴人寿注册资本金由23.85亿元增至31.37亿元。

此外,年内共有9家险企通过增资扩股引入新股东,大多数入局股东仍然为地方国资,也有少量外资机构和民营资本参与增资补血。根据“慧保天下”的统计,在全部的254亿元增资中,地方国资出资达到107亿元左右,占比在42%左右。

具体来看,长江财险、信泰人寿、锦泰财险、三峡人寿四家险企引入了地方国资股东。其中信泰人寿是目前增资幅度最大的险企,其54.02亿元的增资全部由物产中大等四家浙江国资新股东认购。增资后,物产中大成为第一大股东,持股33%,与另外三家浙江国资股东合计持股51%;信泰人寿注册资本金也由50亿元变更为102.04亿元,成为了又一家注册资本金破百亿的险企。

地方国资的持续出资能力值得肯定。三峡人寿2023年底,宣布将获得两家重庆当地国企增资后,今年11月,又宣布将获四家重庆国企增资,两轮增资后,其注册资本金大幅攀升至30亿元。

年内有2家险企通过增资引入了民营资本,但无论是数量还是规模,民资股东的投资力度均远不如地方国资。珠峰财险在经过3年半的拉扯后,终于迎来8000万元的增资,并成功引入三家民营资本股东,合计认购其6.68%股份;信美相互人寿则迎来内蒙古世林投资作为公司第二大资金提供人,出资占比21.65%,信美相互人寿的运营资金由11.76亿元增至15.01亿元。

年内新入局的2家外资股东均选择了养老险公司。5月,太平养老通过太平集团引入比利时富杰保险10.75亿元的增资,后者拿下太平养老10%股权、成为第二大股东的同时,还获得了太平集团的授权,未来可继续增持太平养老最高至24.99%。国民养老则在6月引入安联投资,后者增资2.28亿元并认购了国民养老2%股权。

02

中大型险企发债,票面利率进入“2%”区间

相比于增资,规模较大一些的机构更倾向于发债。相比而言,发债不涉及股权稀释、章程修改等问题,因此受到很多险企青睐,但发债门槛相对较高,不是所有险企都有资格,且一度在流程上遇卡,白名单的设立加快了险企的发债进程,但目前进入白名单的险企并不多。经营状况良好、信用状况良好的中大型险企因而成为行业发债主力。

据“慧保天下”不完全统计,截至今年11月12日,共有10家险企发行和计划发行资本补充债或永续债合计13笔,累计发债规模为836亿元。对比去年18家险企合计1486.5亿元的发债规模的历史峰值数据,回落明显。

目前已发行成功的债券均发生在前三季度,合计规模798亿元,同比增长40.2%。

其中,中国人寿于9月26日发行的350亿元资本补充债目前规模最大,其为10年期固定利率债券,在第5年末附有条件的发行人赎回权,票面利率2.15%。除国寿外,平安产险、新华保险的发债规模均为100亿元。

从债券类型分布来看,利安人寿、新华保险、平安产险等7家险企选择发行资本补充债,合计发行规模636亿元;太保寿险、中英人寿、泰康人寿选择发行永续债,合计发行规模200亿元,较之去年永续债“破冰”,5家险企合计645亿元的发行规模有所收缩。

整体来看,相比于永续债,险企要更加青睐于发行资本补充债。永续债和资本补充债虽然都是险企的资本补充工具,但是二者在补充资本类型、对偿付能力的影响等方面存在显著差异。

永续债可以补充核心二级资本和附属资本,对险企实际资本的撬动作用要更明显,可以同时提升核心、综合偿付能力充足率;而资本补充债主要用于补充附属一级资本,仅能提升综合偿付能力充足率。

不过,由于无固定期限、可吸收损失的特点,投资者对于永续债的收益回报要求更高,进而拉高了永续债的利率,在当前市场利率整体下行,险企面临“资本荒”的现状下,永续债的发行成本更高。

值得关注的是,今年险企发债的票面利率整体下降,平均值为2.44%。目前所有已成功发行的债券中,最高票面利率为2.78%,来自于利安人寿于5月28日发行的2024年10年期资本补充债(第二期),规模为10亿元。

对于险企而言,发债成本的集中体现就在于票面利率。统计研究显示,伴随市场利率下滑,2020年以来,险企发债的平均票面利率也在逐年下降,已经从2019年的5.30%下行至今年的2.44%。

综合来看,险企发债的票面利率与险企自身规模、实力、评级等密切相关,票面利率下滑并非一定利好中小险企,越是规模较小、实力较弱的公司,在发债时需要承受的成本越高,中小险企发债“补血”的道路依然很难走。

03

以“补血”推动“造血”,以主业盈利推动长期生存

今年是“偿二代二期工程”三年过渡期的最后一年,业内普遍认为,险企对于资本补充的需求仍将维持高位。综合增资发债的情况来看,险企在今年仍然面临比较大的资本焦虑。

随着低利率的延续,险企偿付能力持续承压,资本补充需求也持续旺盛,相对单一的增资渠道难以为险企寻找到有实力的优质股东;此外,由于盈利下滑而导致投资吸引力的降低,也使很多险企难以打通发债的渠道。

对于很多中小险企来说,由于其规模小、盈利能力弱、信用评级低,股东出资能力和出资意愿也较弱。部分险企虽有增资计划,但由于股东方自身也受困于资金压力,无法给予支持,因而难以成功增资,未来或将转向发债,以补充附属资本来提升偿付能力。

当然,从长期主义的角度来看,外源性增资固然可以解一时之急,但是单纯依赖外源性增资并不能从根本上缓解资金压力。如何在通过补充外源性资本维持偿付能力之余,以“补血”推动“造血”,在利率下行市场趋势之下,回归保障本源,寻求主业盈利,对于险企,特别是中小险企来说,是一个需要长期思考的问题。